Quem Investe em Criptomoedas Declarar Imposto de Renda?

Introdução às Criptomoedas e Imposto de Renda

Nos últimos anos, as criptomoedas emergiram como uma classe de ativos revolucionária, atraindo um número crescente de investidores ao redor do mundo. Esta nova forma de investimento, caracterizada por sua volatilidade e potencial de retorno, vem desafiando as estruturas tradicionais de mercado e atraindo tanto investidores institucionais quanto individuais. Bitcoin, Ethereum e outras criptomoedas passaram a ser vistas não apenas como meios de troca, mas também como veículos de investimento capazes de diversificar portfólios e oferecer oportunidades de ganhos substanciais.

À medida que a popularidade das criptomoedas cresce, aumenta também a complexidade dos aspectos regulatórios e fiscais associados a elas. Governos e autoridades tributárias ao redor do mundo estão começando a reconhecer a importância de regulamentar e tributar as transações envolvendo criptomoedas. No Brasil, a Receita Federal estabeleceu diretrizes específicas para a declaração de ativos digitais, impondo a obrigação de informar ganhos de capital e outras transações envolvendo criptomoedas.

Compreender as obrigações fiscais é crucial para qualquer investidor em criptomoedas. A falta de conformidade com as regulamentações pode resultar em penalidades significativas, incluindo multas e investigações fiscais. Portanto, é essencial estar bem informado sobre as leis tributárias aplicáveis e garantir que todas as transações sejam devidamente reportadas. Isto não só ajuda a evitar problemas legais, mas também contribui para a transparência e integridade do mercado de criptomoedas.

Este artigo pretende esclarecer as principais dúvidas sobre a tributação das criptomoedas no Brasil, fornecendo orientações sobre como declarar corretamente esses ativos no Imposto de Renda. Ao entender as regras e obrigações fiscais, os investidores podem gerir melhor seus investimentos e cumprir com suas responsabilidades legais, garantindo uma abordagem informada e responsável ao investimento em criptomoedas.

Legislação Brasileira Sobre Criptomoedas

No Brasil, a legislação relacionada às criptomoedas tem evoluído de forma gradual. A Receita Federal do Brasil (RFB) desempenha um papel central na regulamentação e fiscalização das transações com criptomoedas. De acordo com as diretrizes atuais, as criptomoedas são classificadas como ativos financeiros, e não como moeda corrente, o que implica na necessidade de declaração para fins de Imposto de Renda.

A RFB estabeleceu que qualquer operação com criptomoedas, independentemente do montante, deve ser informada na declaração anual de Imposto de Renda. As criptomoedas são incluídas na seção de “Bens e Direitos” sob o código 99 – “Outros bens e direitos”. É necessário especificar a quantidade de criptomoedas, o tipo, a data de aquisição, o valor pago na época da compra, e a corretora utilizada para a transação.

Além disso, a Instrução Normativa RFB nº 1888/2019 determina que as operações que envolvem criptomoedas com valor superior a R$ 30.000,00 por mês devem ser informadas à Receita Federal mensalmente. Essa obrigatoriedade se aplica tanto às pessoas físicas quanto às jurídicas, e inclui qualquer tipo de operação, seja compra, venda, permuta, doação, transferência ou retirada de criptomoedas. O não cumprimento dessa normativa pode resultar em multas significativas.

A base legal para a tributação das criptomoedas no Brasil está fundamentada na legislação vigente sobre ganho de capital. Quando um investidor vende criptomoedas com lucro, esse ganho de capital está sujeito à tributação. A alíquota varia de 15% a 22,5%, dependendo do montante do lucro obtido. Para transações de até R$ 35.000,00 mensais, há isenção de impostos.

Em resumo, a legislação brasileira exige que investidores em criptomoedas estejam atentos às normas da Receita Federal. A correta declaração e o cumprimento das obrigações tributárias são essenciais para evitar sanções e garantir a conformidade com as leis fiscais do país.

Quem Deve Declarar Criptomoedas no Imposto de Renda?

Para entender quem deve declarar criptomoedas no Imposto de Renda, é fundamental observar os critérios estabelecidos pela Receita Federal. Primeiramente, qualquer pessoa física que possua criptomoedas em valor superior a R$ 5.000,00 está obrigada a declarar essa posse no Imposto de Renda. Esse limite é considerado para o valor de mercado das criptomoedas em 31 de dezembro do ano-calendário.

Além da posse, as transações envolvendo criptomoedas também são relevantes. Todas as operações de compra, venda, permuta, doação, transferência, ou qualquer outra forma de alienação de criptomoedas devem ser informadas à Receita Federal, independentemente do valor. No entanto, é importante destacar que são isentas de imposto de renda as vendas de criptomoedas cujo total das alienações não exceda R$ 35.000,00 por mês. Quando esse limite é ultrapassado, o ganho de capital deve ser apurado e o imposto pago.

Para transações que geram ganho de capital, o imposto a ser pago varia de acordo com a tabela progressiva do Imposto de Renda. As alíquotas começam em 15% para ganhos de até R$ 5 milhões e podem chegar a 22,5% para ganhos acima de R$ 30 milhões. É essencial que o contribuinte mantenha um registro detalhado de todas as suas operações para facilitar a apuração do ganho de capital e o preenchimento da declaração.

Existem situações específicas que também exigem a declaração de criptomoedas. Por exemplo, se as criptomoedas forem recebidas como parte de pagamento por serviços prestados, devem ser incluídas na declaração como rendimentos. Da mesma forma, se forem recebidas em doação ou herança, precisam ser declaradas conforme as regras aplicáveis a esses casos.

Em resumo, a declaração de criptomoedas no Imposto de Renda depende tanto da posse quanto das transações realizadas. Manter-se informado sobre as regras e limites estabelecidos pela Receita Federal é fundamental para garantir o cumprimento adequado das obrigações fiscais.

Como Declarar Criptomoedas no Imposto de Renda

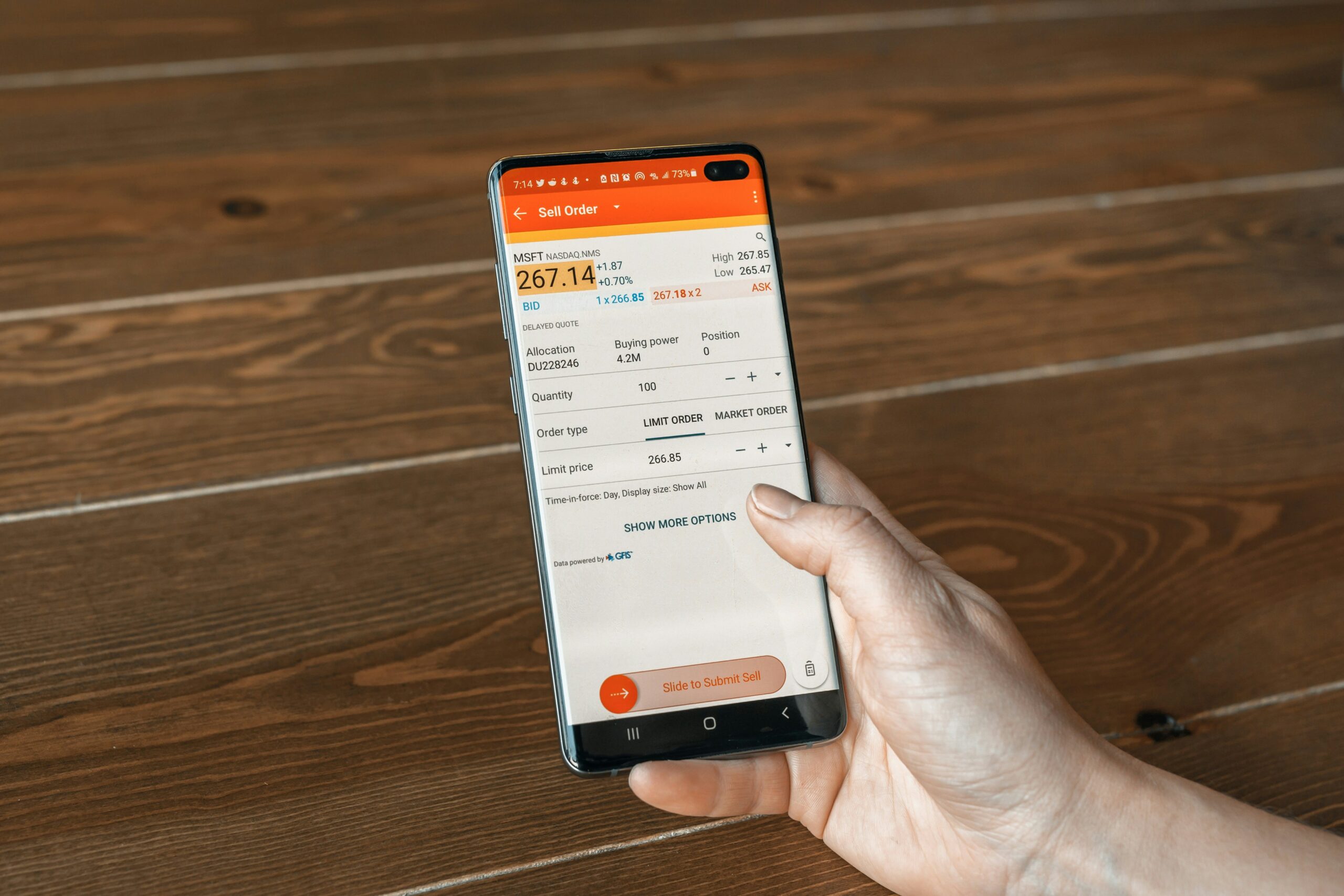

Declarar criptomoedas no Imposto de Renda pode parecer um processo complicado, mas com um guia passo a passo, você pode seguir as orientações corretas e garantir que tudo esteja em conformidade com a legislação. O primeiro passo é identificar os formulários e campos específicos onde as informações devem ser inseridas. No Brasil, a Receita Federal exige que as criptomoedas sejam declaradas na ficha de “Bens e Direitos” do programa de declaração do Imposto de Renda.

Para começar, acesse o programa da Receita Federal e selecione a ficha “Bens e Direitos”. Em seguida, clique em “Novo” para adicionar um novo item. Será necessário preencher o código específico para criptomoedas, que é o código 99. No campo “Discriminação”, descreva o tipo de criptomoeda, a quantidade adquirida, a data de aquisição, e o valor pago na época da compra. É importante ser detalhista e preciso para evitar problemas futuros.

O valor das transações deve ser calculado com base no valor de aquisição, ou seja, o preço pago no momento da compra da criptomoeda. Caso tenha realizado vendas, o lucro obtido deve ser calculado subtraindo o valor de compra do valor de venda. Para transações mensais que ultrapassem R$ 35.000,00, é necessário recolher o imposto de renda sobre os ganhos de capital, preenchendo o programa GCAP (Ganhos de Capital) e posteriormente importando os dados para a declaração anual.

Exemplificando, se você adquiriu 1 Bitcoin por R$ 200.000,00 e vendeu por R$ 250.000,00, o lucro obtido foi de R$ 50.000,00. Esse valor deve ser informado no programa GCAP, e o imposto relativo ao ganho deve ser recolhido até o último dia útil do mês subsequente ao da venda. Caso contrário, haverá incidência de multa e juros.

Portanto, seguir este guia passo a passo e manter um registro detalhado de todas as transações com criptomoedas é essencial para uma declaração correta e em conformidade com as exigências da Receita Federal.

Tributação Sobre Ganhos de Capital em Criptomoedas

No Brasil, os ganhos de capital obtidos através de transações com criptomoedas são tributados de acordo com as normas estabelecidas pela Receita Federal. Esses ganhos ocorrem quando há a venda de criptomoedas por um valor superior ao de sua aquisição. A tributação é progressiva e segue alíquotas que variam de acordo com o montante do ganho obtido.

As alíquotas aplicáveis são as seguintes:

- 15% para ganhos de até R$ 5 milhões;

- 17,5% para ganhos entre R$ 5 milhões e R$ 10 milhões;

- 20% para ganhos entre R$ 10 milhões e R$ 30 milhões;

- 22,5% para ganhos acima de R$ 30 milhões.

É importante mencionar que existe uma isenção para ganhos de até R$ 35.000,00 por mês em transações de venda de criptomoedas. Caso o valor total das vendas dentro de um mês não ultrapasse essa quantia, o contribuinte não precisa pagar imposto sobre o ganho de capital.

Para calcular o ganho de capital, o investidor deve subtrair o custo de aquisição da criptomoeda do valor de venda. O custo de aquisição inclui o valor pago pela criptomoeda, somado a eventuais despesas com corretagem e taxas. Por exemplo, se uma pessoa comprou Bitcoins por R$ 20.000,00 e vendeu por R$ 30.000,00, o ganho de capital seria de R$ 10.000,00.

A declaração desses ganhos deve ser feita na Declaração de Ajuste Anual do Imposto de Renda, utilizando o programa disponibilizado pela Receita Federal. Além disso, é necessário preencher o Programa de Apuração dos Ganhos de Capital (GCAP) para calcular e informar os ganhos de capital obtidos durante o ano. O imposto devido deve ser pago até o último dia útil do mês seguinte ao da realização do ganho.

Portanto, é fundamental que os investidores em criptomoedas no Brasil estejam atentos às obrigações fiscais e aos procedimentos necessários para a correta declaração e pagamento do imposto sobre os ganhos de capital, evitando assim possíveis penalidades e complicações com a Receita Federal.

Penalidades e Consequências da Não Declaração

Investir em criptomoedas traz consigo a responsabilidade de declarar corretamente esses ativos no Imposto de Renda. A não declaração ou a declaração incorreta pode resultar em várias penalidades e consequências legais, conforme estabelecido pela Receita Federal. É crucial que os investidores em criptomoedas estejam cientes dessas possíveis sanções para evitar complicações futuras.

Uma das principais penalidades para quem não declara corretamente as criptomoedas é a aplicação de multas. A Receita Federal impõe uma multa de 20% sobre o valor do imposto devido, além de juros de mora calculados com base na taxa Selic, a partir do mês seguinte ao vencimento do tributo até o mês anterior ao pagamento, e de 1% no mês do pagamento.

Além das multas e dos juros, a Receita Federal pode aplicar outras sanções. Em casos mais graves, onde a omissão é considerada intencional, pode-se configurar o crime de sonegação fiscal, que é punível com reclusão de dois a cinco anos, além de multa. A sonegação fiscal é um crime sério e implica em processos judiciais, que podem resultar em condenações criminais para os responsáveis.

Outra consequência significativa da não declaração das criptomoedas é a inclusão do nome do contribuinte na Dívida Ativa da União. Isso pode restringir o acesso a créditos, financiamentos e outros benefícios fiscais. Além disso, a Receita Federal realiza cruzamentos de dados e, ao identificar inconsistências, pode abrir processos administrativos que aumentam o desgaste e os custos para o contribuinte.

Portanto, é essencial que os investidores em criptomoedas mantenham um registro detalhado de todas as suas transações e consultem um contador ou especialista em tributação para garantir a conformidade com as normas fiscais. Dessa forma, evitam-se as severas penalidades e as complicações legais associadas à não declaração correta dos ativos digitais.

Declarar criptomoedas no Imposto de Renda pode parecer uma tarefa complexa, mas com algumas dicas práticas, esse processo pode ser simplificado. Primeiramente, é essencial manter registros detalhados de todas as transações realizadas. Isso inclui a data da transação, o tipo de criptomoeda, a quantidade comprada ou vendida, o valor da transação em reais e qualquer taxa associada. Esses dados são fundamentais para calcular corretamente o ganho de capital ou prejuízo.

Outra dica valiosa é utilizar softwares de contabilidade específicos para criptomoedas. Essas ferramentas são projetadas para acompanhar todas as suas transações de forma automática, facilitando a geração de relatórios precisos para a declaração de impostos. Softwares como CoinTracking, CoinLedger e Koinly podem ser extremamente úteis para quem investe em criptomoedas. Eles não apenas registram suas transações, mas também calculam os ganhos e perdas, ajudando a evitar erros comuns na declaração.

Além disso, consultar um profissional de contabilidade especializado em criptomoedas é uma prática recomendada. Esses profissionais estão atualizados com as regulamentações fiscais e podem fornecer orientações específicas para sua situação. Eles podem ajudar a garantir que você está em conformidade com as leis fiscais e maximizar suas deduções tributárias.

Para os investidores que operam em várias exchanges, é importante consolidar todas as suas transações em um único lugar. Isso pode ser feito manualmente ou com a ajuda de planilhas e softwares de contabilidade. Ter uma visão consolidada facilita a análise e a declaração correta dos seus investimentos em criptomoedas.

Por fim, é crucial estar atento às mudanças na legislação tributária. As regras para a tributação de criptomoedas podem mudar, e estar informado sobre essas alterações pode evitar problemas com a Receita Federal. Seguir essas dicas pode tornar o processo de declaração de criptomoedas mais eficiente e menos estressante.

Conclusão e Importância da Conformidade Fiscal

Em vista do crescente interesse em criptomoedas, é fundamental que os investidores estejam cientes das obrigações fiscais associadas a esses ativos digitais. A conformidade fiscal é uma responsabilidade crucial para qualquer investidor de criptomoedas, dado que a omissão ou subdeclaração pode resultar em sérias consequências legais e financeiras.

Ao longo deste artigo, discutimos a necessidade de declarar as transações de criptomoedas no Imposto de Renda, os tipos de rendimentos que devem ser informados, e os critérios que determinam a obrigatoriedade da declaração. Além disso, abordamos as penalidades aplicáveis em caso de descumprimento dessas obrigações fiscais.

Investir em criptomoedas pode trazer inúmeras oportunidades, mas também exige um alto nível de diligência e responsabilidade fiscal. Aconselha-se fortemente a consulta com especialistas em contabilidade ou consultoria fiscal para garantir que todas as obrigações tributárias sejam cumpridas de maneira adequada e conforme a legislação vigente. Esse cuidado não apenas evita problemas com o Fisco, mas também contribui para a integridade e transparência do mercado de criptomoedas.

Portanto, a conformidade com as normas fiscais deve ser uma prioridade para qualquer investidor em criptomoedas. Manter-se informado e bem assessorado é a melhor forma de garantir que os benefícios dos investimentos em criptomoedas não sejam ofuscados por complicações legais ou financeiras.